Consulter Masquer le sommaire

- Le Dispositif Pinel: une aubaine pour les investisseurs privés

- Les finesses inconnues du Dispositif Pinel

- Des précisions concernant le loyer et les locataires

- Faites fructifier vos économies grâce au système Pinel : focus sur les taux de réduction

- Petit tour d’horizon des subtilités entre Pinel et Pinel+

- Quelle est la limite en nombre de logements pour bénéficier de la réduction d’impôt ?

- Démonstration donnée par le service des impôts :

- Quand pouvez-vous attendre que la réduction d’impôt Pinel affecte votre déclaration d’impôt sur le revenu ?

- Dissection du «Fait générateur»:

- Le choix du régime fiscal selon le montant locatif :

- L’influence du plafond des loyers annuels sur le régime fiscal :

- Pavé explicatif pour votre demande de déduction d’impôt :

- Aperçu des détails à remplir dans ces formulaires :

Le Dispositif Pinel: une aubaine pour les investisseurs privés

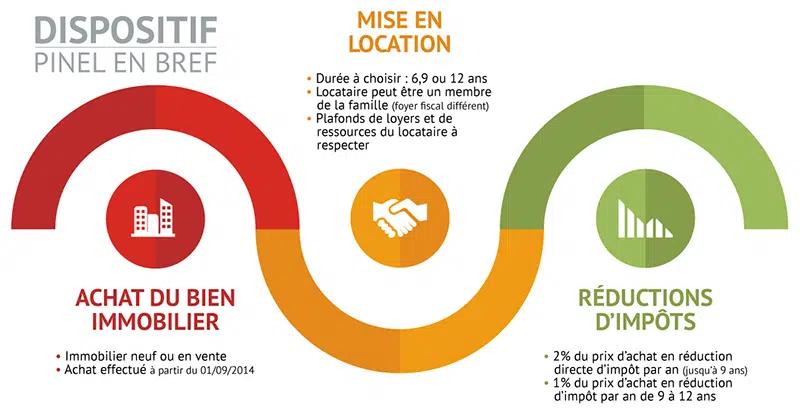

Connaissez-vous le dispositif Pinel ? Si vous êtes un particulier qui cherche à acquérir une nouvelle habitation, cela pourrait fortement vous intéresser. Introduit via la loi de finances 2015, ce mécanisme offre une opportunité exceptionnelle d’alléger vos charges fiscales.

La magie du dispositif Pinel est simple : vous acheter une résidence neuve et vous vous engagez à la louer pendant une période définie. En contrepartie, votre impôt sur le revenu connait une réduction conséquente. Un moyen simple et efficace de rentabiliser un investissement immobilier, n’est-ce pas ?

Les finesses inconnues du Dispositif Pinel

Entrons dans le vif du sujet. Pour que le Dispositif Pinel allège votre impôt sur le revenu, votre logement nouvellement acquis doit correspondre à certaines caractéristiques.

Tout d’abord, le logement doit être nouveau ou en cours de construction. Voire, vous pouvez bénéficier des avantages de ce dispositif si vous avez entrepris une métamorphose complète d’une ancienne structure en appartement tout neuf – anciennement un local pas adapté pour résidence.

Par contre, la période d’investissement est bien déterminée: elle doit se situer entre le 1er septembre 2014 et le 31 décembre 2024. Une autre condition importante, le bien immobilier doit se trouver dans un bâtiment à usage d’habitation, donc adieu les logements individuels.

Maintenant, passons à la partie qui concerne la location. Il est essentiel de comprendre que votre nouvel investissement doit être mis en location pendant une durée définie : soit six ans avec une possibilité de prolongation jusqu’à neuf ans, soit d’emblée pour neuf ans avec une option de prolongation pour un total de douze ans. Attention, vous avez seulement droit à une année après l’acquisition pour commencer à louer.

Des précisions concernant le loyer et les locataires

Votre loyer ne doit pas dépasser les limites fixées par zone géographique. Pour exemple, voici les plafonds de 2023 et 2024 :

-

- Zone A: 13.56 euros en 2023, 14.03 euros en 2024

-

- Zone A bis: 18.25 euros en 2023, 18.89 euros en 2024

-

- Zone B1: 10.93 euros en 2023, 11.31 euros en 2024

-

- Zones B2 et C: 9.50 euros en 2023, 9.83 euros en 2024

Et comme dernière condition, oui, vos locataires ont aussi un rôle dans ce dispositif. Leurs revenus doivent correspondre à des critères spécifiques, que vous découvrirez plus en détail dans le tableau ci-dessous :

Faites fructifier vos économies grâce au système Pinel : focus sur les taux de réduction

Astucieux, il est temps de plonger corps et âme dans l’essence même du Dispositif Pinel : son potentiel en matière de réduction d’impôt. Voici donc le décryptage des taux appliqués selon l’année d’acquisition de votre bien immobilier :

-

- Pour les acquisitions de logement avant l’année 2023, mais attention, chantier, les taux de réduction d’impôt s’élèvent à :

-

- Si votre investissement a lieu en 2023, voici les taux de réduction à prendre en compte :

-

- Et si vous anticipez avec un achat en 2024, les taux de réduction vous seront bénéfiques comme suit :

Petit tour d’horizon des subtilités entre Pinel et Pinel+

Les clés du dispositif Pinel+ sont les mêmes que celles du dispositif Pinel, avec des taux inchangés pour les logements acquis avant 2023. Cependant, le Pinel+ a des exigences supplémentaires pour en bénéficier :

-

- Soit le logement est niché dans un quartier de priorité politique, visible en un coup d’oeil sur le système géographique de l’Agence nationale de la cohésion des territoires.

-

- Soit le bien immobilier vise l’excellence en termes de performance énergétique, d’utilisation et de confort.

En détail, le logement doit surpasser les critères de performance énergétique et environnementale en vigueur (applicables en 2025 dans le second cas). Les dimensions minimales du logement doivent être de 28 m² pour un T1, 45 m² pour un T2, 62 m² pour un T3, 79 m² pour un T4, 96 m² pour un T5. De plus, chaque logement doit avoir des zones extérieures privées d’une surface minimum de 3 m² pour un T1 ou un T2, 5 m² pour un T3, 7 m² pour un T4, 9 m² pour un T5. Pour finir, un logement de T3 ou plus doit bénéficier de deux orientations différentes.

Quelle est la limite en nombre de logements pour bénéficier de la réduction d’impôt ?

En ce qui concerne votre réduction d’impôt, sachez que seulement deux logements par an entrent en compte. Attention à ne pas dépasser un investissement total de 300,000 euros et un coût de 5,500 euros par mètre carré. Si vous dépassez ces plafonds lors de votre investissement, chaque euro supplémentaire ne sera grandement pas considéré.

Démonstration donnée par le service des impôts :

Imaginons une situation où un contribuable achète deux logements dans la même année : le premier, mesurant 35 mètres carrés, lui coûte 203,000 euros. Le coût par mètre carré est donc de 5,800 euros. Pour le deuxième bien, s’élevant à 180,000 euros pour une surface de 30 mètres carrés, le coût au mètre carré est de 6,000 euros.

L’application du plafond de prix par mètre carré affectera la base de la réduction d’impôt « Pinel » comme suit :

-

- Pour le premier logement :35 mètres carrés x 5,500 € = 192,500 €

-

- Pour le deuxième logement :30 mètres carrés x 5,500 € = 165,000 €

Si on réalise la somme de ces deux montants, soit 192,500 € + 165,000 €, nous obtenons 357,000 €. Toutefois, la base annuelle de la réduction d’impôt est limitée à 300,000 €. Ainsi, les 57,000 € restants ne peuvent être comptabilisés dans le calcul de l’avantage fiscal « Pinel » relatif à ces investissements.

Quand pouvez-vous attendre que la réduction d’impôt Pinel affecte votre déclaration d’impôt sur le revenu ?

Une question pertinente à laquelle répond faiblement un vocabulaire administratif. En effet, la bureaucratie nous dit : « la réduction d’impôt “Pinel” est imputée pour la première fois sur l’impôt sur le revenu dû au titre de l’année au cours de laquelle le fait générateur est intervenu ». Bon, traduisons cela ensemble pour voir à quoi nous devons nous attendre.

Dissection du «Fait générateur»:

Notre mystérieux « fait générateur » est en réalité le déclencheur de notre chère réduction fiscale. Pour pimenter les choses, ce fait générateur change en fonction des situations. Oui, on sait, soyez courageux et ne capitulez pas ! Un tableau résumera les différents scénarios que vous pourriez rencontrer. Alors, restez avec nous et découvrez quand ce fameux fait générateur pourrait intervenir.

Le choix du régime fiscal selon le montant locatif :

C’est un secret peu divulgué, mais vous avez le pouvoir de choisir votre régime fiscal, uniquement si les loyers annuels n’excèdent pas le seuil de 15 000 €. Voici les deux choix qui pourraient vous être offerts : le régime microfoncier, qui exempte vos charges de la déclaration et vous imposer seulement sur 70% de vos revenus locatifs, ou le régime réel. Si moins de 30% de vos loyers sont couverts par les charges déductibles, alors le régime microfoncier est votre ami. Mais sinon, le régime réel pourrait vous être plus avantageux. Attention pourtant, car une fois le régime microfoncier sélectionné, celui-ci s’impose à vous pour tous vos revenus locatifs des deux années qui suivent.

L’influence du plafond des loyers annuels sur le régime fiscal :

Un montant de loyers annuel au-delà de 15 000 €, c’est le régime réel qui entre en jeu par défaut. Et sachez qu’en dehors de la question du montant de vos revenus locatifs, certains paramètres spécifiques peuvent rendre le régime microfoncier incompatible avec votre situation.

Pavé explicatif pour votre demande de déduction d’impôt :

Coup d’oeil sur le processus de demande de déduction d’impôt. Dirigez vos navigateurs vers impots.gouv.fr, puis imprégnez-vous de la douce chaleur de votre espace personnel. Sélectionnez « Accéder à la déclaration en ligne » avec un délicat clic de souris. Arrivant à l’« Étape 2 », assurez-vous de la véracité de vos informations personnelles. En avançant à l’« Étape 3 », cliquez sans attendre sur « Déclarations annexes ». Pour présenter votre investissement Pinel, veuillez déclarer :

-

- La déclaration 2044-EB, lors de votre première requête

-

- La déclaration 2044, annuellement

Pour continuer, appuyez sur « Valider », puis dans la section « charges », optez pour la case « Investissement locatif ».

Aperçu des détails à remplir dans ces formulaires :

Le formulaire 2044 va être votre nouveau tableau de bord. Comme un inventaire minutieux, vous allez dénoter vos revenus issus du foncier. Liste des biens, adresses, date d’acquisition ou de fin des travaux, identité du locataire sont autant de détails à déclarer. Si vous percevez des recettes brutes diverses telles que des revenus de garantie de loyers ou de panneaux publicitaires, sautez à la ligne 213. N’oubliez pas de signaler si vous avez opté pour le régime réel ou si vos loyers 2023 ont dépassé 15 000 € à la ligne 220.

Si vous êtes un nouvel investisseur, la procédure légèrement différente n’implique que de petites adaptations. Le formulaire unique à ajouter à votre collection est le 2044-EB. Ses questions concernent principalement le nombre d’immeubles sur lesquels vous comptez vous engager ainsi que leur localisation exacte. Pour finir, boutonnez votre manteau et préparez-vous à franchir le dernier obstacle: « Réductions et crédits d’impôt ». Naviguez avec précaution à travers cette section, et avec un ultime clic sur « Suivant », considérez votre tournée de déclaration de revenu terminée.